amazon.comといえば、言わずと知れた世界最大のECモールです。

書店からスタートしたECビジネスは、現在では買えないものがないとすら言われています。

当然日本にも、amazonヘビーユーザーが数多くいます。

amazonヘビーユーザーにとってお勧めのクレジットカードが、Amazonカード。このカードのメリット、デメリットを見ていきましょう。

※本ページにはPRが含まれます。 クレジットカード比較Plusでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

Amazonカード詳細情報

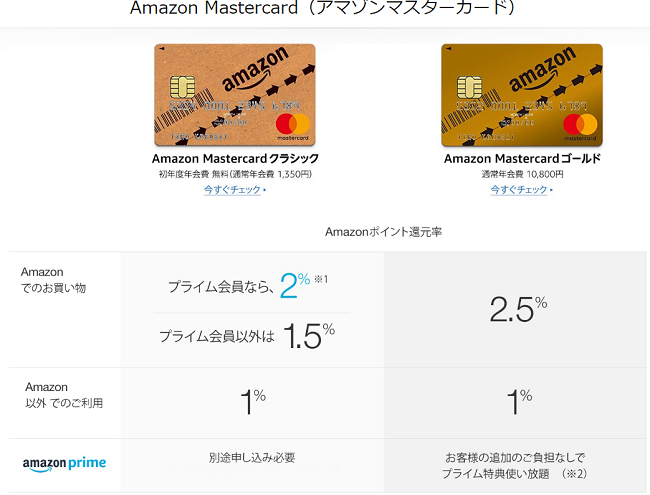

Amazonカード、正式名称はAmazon Mastercardです。スタンダードクラスの「クラシック」とゴールドカードとがあります。

「クラシック」というのは、三井住友カードに付けられる呼称です。名前で分かるとおり、Amazonカードを発行しているのは三井住友カードです。

三井住友カードといえば日本におけるVISAブランドの代表的存在ですが、Amazonカードについては国際ブランドがMastercardとなっています。

Amazon Mastercardクラシック

| 年会費 | 1350円(税込み)※年一度の利用で無料 |

|---|---|

| 入会費 | 無料 |

| ブランド | Mastercard |

| 利用可能枠 | 10~80万円 |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 付帯保険 | ショッピング補償 |

Amazon Mastercardゴールド

| 年会費 | 10,000円(税別) ※WEB明細書割引1,000円 ※マイ・ペイすリボ割引5,000円 |

|---|---|

| 入会費 | 無料 |

| ブランド | Mastercard |

| 利用可能枠 | 50~200万円 |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 付帯保険 | 海外・国内旅行傷害保険/ショッピング補償 |

家族カードが無料

amazonカードなら、クラシック、ゴールドとも家族カードは3枚まで申し込め、年会費は無料です。

Amazon Mastercardゴールドの年会費割引

Amazonカードクラシックは、年間一度の利用で年会費無料、つまり実質年会費無料のカードです。

これに対し、Amazonカードのゴールドは、年会費が税別1万円します。ゴールドカードとしては普通の価格で、三井住友カードのゴールドと同額です。

ですが、年会費については2種類の割引があり、それぞれ併用できます。

- 「マイ・ペイすリボ」登録で5,000円

- WEB明細書割引 で1,000円

「マイ・ペイすリボ」は、すべての支払が自動でリボ払いとなる仕組みです。リボ払いが発生すれば、リボ手数料(利息)が発生します。

少々怖いかもしれませんが、三井住友カードのリボ払い共通項として、毎月のリボ残高が発生しない場合にはリボ手数料は発生しません。「初回手数料無料」のリボ払いのためです。

毎月の支払額を、たとえば20万円であるとか非常に高い額に設定しておくというのが、年会費割引特典を受けて、かつリボ手数料を発生させないもっとも簡単な方法です。

WEB明細は、紙の明細を送ってもらわないだけで適用になるので簡単です。

併せると、年会費は実質4,000円となります。

この年会費の中に、後述の「Amazonプライム」の機能も入るので、非常にメリットが大です。

Amazonカードのポイント還元率

クレジットカードは、ポイントで選ぶ人も多いでしょう。

クレジットカードのショッピング利用額に対して付与される、ポイントの価値の比率をポイント還元率と呼びます。

Amazonカードのポイント還元率は、amazon以外の店舗でも1.0%と、なかなか優秀です。

楽天カードやYahoo!カード等、ECサイトのライバルが発行している人気のカードに負けていません。

amazonでの利用の場合の還元額は、クラシックとゴールドとで異なります。

クラシックの場合、amazonでは還元率1.5%です。

そしてAmazonプライム会員になると、amazonでのポイント還元率が2.0%となります。

ゴールドの場合は、amazonでは還元率2.5%です。

カードのグレードにより、ボーナスポイントではなく還元率そのものが異なるカードは、意外と他にはありません。ゴールドのお得感が目立ちます。

AmazonカードとAmazonプライム

Amazonプライムは月500円の有料サービスで、愛用している人も多いでしょう。

Amazonでの配送料無料を始め、ビデオ見放題、音楽聴き放題、電子書籍読み放題など多くのサービスを受けられます。使いこなす人には大変お得です。

Amazonクラシックカードの会員がAmazonプライムに加入すると、amazonでのポイント還元率が2.0%に上がることはご説明しました。

Amazonプライムの価値を、還元率の上昇だけで測るなら、単純計算で年120万円買い物をする人の場合、元が取れることになります。

もちろん、それ未満の利用であっても、Amazonプライムの価値を考えれば十分お得感があるでしょう。

Amazonゴールドカードの場合、Amazonプライムに自動加入となり、amazonでのポイント還元率も2.5%となります。

Amazon Mastercardゴールドは年会費1万円(税別)のカードです。単純計算で、年間70万円程度amazonを使う人なら、年会費をペイできることになります。

といってもAmazonプライムをフル活用している人であれば、Amazonゴールドカードの年会費は実質4,000円といえます。

こう考えるなら、年間16万円で年会費をペイします。

先に、ゴールドの年会費を6,000円割り引く方法をお知らせしました。これをフル活用するなら、Amazon Mastercardゴールドの年会費は実質無料を超えてマイナスとも考えられます。

還元率の問題もありますが、Amazonプライムに価値を認めるかどうかで、クラシックかゴールドかを選択するのがいいでしょう。

Amazonプライムの年会費割引がないことを考えると、Amazonクラシックカードの会員の場合、Amazonプライムに別途加入するより、ゴールドに切り替えたほうが得だといえます。

amazonカードのメリット

amazonカードは、amazon利用で真価を発揮するクレジットカードです。

段ボールを模した券面のデザインが個性的です。上質さはないかもしれません。

実質年会費無料、普段使いでも還元率が高く、amazon利用でさらに高いという点はすでにご紹介しました。

それ以外のメリットも見てみましょう。

即時審査サービス

Amazonカードのメリットのひとつが、申込みの際に適用される即時審査サービス。

amazon公式サイトからAmazonカードを申し込むと、必要事項入力後すぐにカードが使えるようになります。

即時審査により3万円まで利用できる、バーチャルの仮カード「Amazonテンポラリーカード」が発行される仕組みです。

本カードの審査が済んでカードが発行される前でも、バーチャルカードによる買い物が可能となります。

こちらは番号だけで、カードは発行されません。それでも、ちゃんとポイントは付きます。

即時審査サービスを受けるためには、要件が2つあります。

- 20歳以上であること

- 銀行口座が、「三井住友銀行・三菱UFJ銀行・みずほ銀行・ゆうちょ銀行・その他一部の銀行」であること

Amazonテンポラリーカードが発行されても、カード審査は別にあります。審査落ちすることがないわけではありません。

amazon利用でもポイントがつく

ECモールのamazonは、楽天市場やYahoo!ショッピングのように、商品購入で常にポイントが付くサイトではありません。ポイントが付くのは一部の商品です。

その点が物足りないと思う人もいるでしょう。

この点、一般のクレジットカードをamazonで使った際より、カードのポイントを優遇してくれるAmazonカードには、価値があります。

ただ、デメリットの項もご覧ください。Amazonクラシックカードよりもamazon利用でポイントの貯まるカードもあるのです。

使っている限り、ポイント有効期限が実質無制限

クレジットカードのポイントというものには、有効期限があるのが普通です。長くても3年、グレードの高いカードでも5年といったところです。

ですが、最近は共通ポイントが増えて、ポイント有効期限が様変わりしてきました。

共通ポイントの老舗であるTポイントをはじめとして、Ponta、楽天スーパーポイントなどは、原則1年の有効期限があるものの、貯め続けている限り無期限という性質があり、大きく貯めるにも便利になっています。

Amazonカードのポイントも、このタイプです。

1年の有効期限はありますが、使っている限りは貯め続けられます。

大きな買い物をするために、貯めっぱなしということができます。ポイント管理をしなくていいのは楽でしょう。

ゴールドカード特典「海外旅行傷害保険」「空港ラウンジ」

Amazonゴールドには、三井住友ゴールドカードと同内容の海外旅行傷害保険が付いています。

三井住友ゴールドカードは、ゴールドカードの中でも充実した保険内容を持っています。それと同内容なのは大きなメリットです。

海外旅行傷害保険は、実際に海外で医療を受ける場合の補償額が重要です。

こちらが、本人300万円、家族200万円となっています。家族カード会員については、本人としての補償が受けられます。

自動付帯ですから、持っているだけで補償があります。ただし、死亡・後遺障害時の補償5,000万円を全額受けるためには、旅行代金の事前カード決済が必要です。

またゴールド会員は、国内空港のラウンジの利用ができます。ゴールドカード会員以外は、1,000円(税別)支払う必要がありますが、無料です。

Amazonカードのデメリット

Amazonカードのデメリットも見てみましょう。

amazon利用に特化したカードのため、一般的な利用の場合の難点もあります。

貯まったポイントの使いみちが乏しい

Amazonカードで貯めたポイントの使いみちは、amazon.comでの決済に充当するという以外にありません。

最近はポイント利用方法の豊富なクレジットカードが増えているので、この点はデメリットになり得ます。

金券や共通ポイント、航空会社のマイルに替えることはできません。

もっとも、このカードを持つのは通常amazonヘビーユーザーのはずなので、使いみちがなくて困ることは少ないでしょう。

それに、これでも大きく改善されたのです。以前は、貯めたポイントをAmazonギフト券に替える必要があったからです。

ETCカード発行が有料

多くのクレジットカードにおいて、付属カードとしてETCカードを発行しています。

ETCカードには発行手数料、年会費がそれぞれ別個に設定されています。

どちらも無料というカードも多いのですが、Amazonカードの場合は発行手数料として500円(税別)が必要です。

年会費のほうは、年1回ETCの利用がある限り、本来500円ですが無料となります。ETCカードについては、三井住友カード一般と取り扱いが異なっています。

限度額が低め

Amazonカードクラシックの場合、最大で限度額80万円です。

限度額80万円ということは、ひと月40万円程度が利用額の限界となります。

この中にはキャッシングの利用額も含まれますので、カードをよく使うユーザーの場合、物足りないことがあるかもしれません。

もうひとつ気を付けたいのが、このカードが三井住友カードであるということ。

三井住友カードは人気のカードなので、使っている人も多いでしょう。そちらの限度額とAmazonカードの限度額とは共通しますので、三井住友カードのほうの利用が多い場合、Amazonカードが一時的に利用できなくなる可能性があります。

家族カードを多く発行している場合も、各家族カードでの利用額が多いと限度額をすぐ迎えてしまいます。お気を付けください。

カード特典が少ない

クレジットカードは、特に近年はポイント還元率で選ばれることが多いでしょう。

ですがこの選択は絶対ではありません。優待特典が多いクレジットカードにも価値があり、そういったカードを好む人も依然多いのです。

飲食店や宿泊、レジャー施設、レンタカーの割引があったりするのが、クレジットカードの優待プログラムです。

この点、Amazonカードは、クレジットカードに付帯する機能がほとんど付いていません。実にあっさりした機能のカードです。

この点、海外旅行傷害保険と空港ラウンジ利用の付いているゴールドカードも、大差ありません。

ネット通販に特化しているカードなので仕方ないにしても、ショッピング補償(100万円)と、電子マネーのiDがついている程度です。優待などは一切ありません。

iDがあれば、コンビニでカード決済するのには便利です。いちいちカードを出さなくても、Amazonカード決済になり、1.0%還元でポイントが貯まります。

amazon利用の際、さらにポイントの貯まるカードがある

商業施設やECモール等では、運営元の発行するクレジットカードが、もっとも得になるというのがごく普通です。

コンビニの場合は、ハウスカードのクレジット決済がもっとも得にならないケースが増えてきましたが、これは例外です。

実際、楽天市場では楽天カードが、Yahoo!ショッピングではYahoo!カードがもっとも得になります。

amazonの場合も、Amazonゴールドカードを使うともっとも得になるので、この点は変わりません。

ですが、ゴールドカードではないクラシックカードの場合は話が異なります。

Amazonクラシックカードはamazonで還元率1.5%となりますが、他にもamazon.com利用で還元率が同等以上のカードがたくさんあるのです。

こんなカードです。

| JCBカードW | 2.0% |

|---|---|

| オリコカードザポイント(カード会員専用ECモール「オリコモール」経由) | 2.0% |

| REXカード(カード会員専用ECモール「JACCSモール」経由) | 1.75% |

| ビュー・スイカカード等JR東日本系クレジットカード(交通系電子マネーSuicaにチャージして、Suicaで決済) | 1.5% |

ハウスカードであるamazonクラシックカードは1.5%なので、これらのカードに負けているのです。

電車に乗る際に使うSuicaにも並ばれてしまっています。

なぜこうなるのでしょうか。Amazonクラシックカードの、amazonで使って1.5%という還元率の設定自体、決して高くないのです。

この水準は、現在のクレジットカード市場においては決して高いものともいえません。

amazonとの提携のない、一般のクレジットカードを見ても、リクルートカードなどは1.2%の還元率です。

このカードなら、amazonで使っても実店舗で使っても、常に1.2%の還元があるわけです。

その他、リボ払い専用などのカードの場合、どこで使っても還元率2.0%というカードもあります。

まとめ

amazon.comで便利に使えるAmazonカードの特徴を検証しました。

ゴールドカードについていえば、Amazonプライムの愛用者にはコストパフォーマンスもよく、最適の1枚でしょう。

クラシックカードについては、正直、中途半端な印象を禁じ得ません。

Amazonプライムに加入するならば、年会費が高いように見えてもゴールドカードのほうがメリットがあります。

Amazonプライムに加入しないのなら、他にさらに還元率の高くなるカードがあります。

とはいえ、年会費実質無料のカードです。持って損をすることはありません。