「クレジットカード」言葉は聞いたことがあっても、仕組みを完璧に知っている方は少ないのではないでしょうか?

「ポイント還元はなぜできるのか」「どうやってクレジットカード会社は利益を得ているのか」知っているようで知らないクレジットカードの仕組みを解説していきます。

※本ページにはPRが含まれます。 クレジットカード比較Plusでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

クレジットカードとは

クレジットカードとはクレジット(Credit)=つまり信用にもとづくカードです。

クレジットカード会社は利用者を信用してお金を立て替えることで、私たちは現金を持ち歩かなくても、クレジットカードを提示、またはWEB上でカード番号を提示するだけで、決済ができます。

そのため、クレジットカードを持つためにには審査が必要なのですね。

クレジットカードの仕組みとお金の流れ

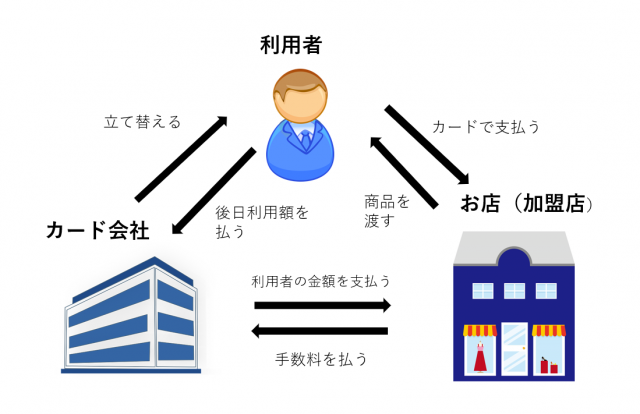

クレジットカードを利用したときのお金を流れは以下の通りです。

- カードを利用して商品を購入する

- カード加盟店は、カード利用者が購入した金額をカード会社に請求する

- カード加盟店は金額に応じてカード会社に加盟店手数料を支払う

- カード発行会社は利用代金を立て替える

- 支払い日にカード利用者の口座からお金を引き落とす

- カード会社は立て替えた分を回収できる

文字だけでは少し分かりにくいと思うので図にしてみます。

この図をさらに、利用者・加盟店・カード会社の3つの視点から見ていきましょう。

利用者の視点から見る仕組み

クレジットカード会社と信用をもとに契約し、購入した代金を一時的に購入代金を立て替えてもらいます。

実際に購入した際はお金を支払う必要はありませんが、決まった引き落とし日に使った金額が引き落とされます。

加盟店視点から見る仕組み

利用者の金額をクレジットカード会社に立て替えてもらい、立て替えてもらった金額は後日利用者から支払ってもらいます。

利用者から支払ってもらった金額の一部を、クレジットカード会社に手数料として支払います。

カード会社視点から見る仕組み

利用者の利用した金額を一時的に立て替えます。

立て替えた金額をお店に払いますが、後日利用者から回収します。

加盟店からは手数料をもらい、その手数料と契約代から利益を得ています。

クレジットカードの3視点から見るメリット・デメリット

利用者の視点から見るメリット・デメリット

利用者側からのクレジットカードを利用するメリットは以下の通りです。

▶メリット

- 現金を持ち歩かなくていい

- ポイントが貯まる

- 保険や優待サービスがついてくる

▶デメリット

- 使いすぎてしまう可能性がある

- 支払い方法によっては手数料を取られてしまう

- 不正利用される恐れがある

クレジットカードを使えば、手持ちも現金がなくても商品を購入することができます。

さらに使った金額によってポイントが貯まるので「国内海外共通のポイントカード」とも呼べますね。

しかし、現金を使っている金額がなくなってしまうので使いすぎには注意しましょう。

また、支払方法によっては、手数料が高額となり損をしてしまします。

特に理由がない場合は手数料がかからない、1回払いか2回払いを選択しましょう。

クレジットカードをもつメリット・デメリットについては詳しくはこちらをご覧ください

お店側(加盟店)のメリット;購買意欲の促進・売りあげアップ

加盟店側のメリットは以下の通りです。

- 利用者の購買意欲促進

- 未払いやキャンセルがなくなる

- 現金トラブルがなくなる

利用者の購買意欲促進

利用者にとってはクレジットカードは使いすぎになってしまうデメリットがありますが、店側にとっては「利用者の購買意欲を促進できる」メリットを持っています。

普段から高額の現金を持ち歩いている方はそう多くありません。クレジットカードが使えないお店だと購入者が「また今度でいいか…」となり、販売の機会を損失してしまいます。

また、クレジットカードの引き落としは後払いのため、給料日前でお金がない方への購買意欲を促進できます。

未払いやキャンセルがなくなる

インターネットで購入した場合、銀行振込やコンビニ払いだと、代金を支払うのを忘れていてキャンセルされる可能性があります。

注文がキャンセルされると、売り上げものぞめせんし、管理のコストもかかってしまいます。

クレジットカードを導入することで、売り上げを伸ばすだけでなく、無駄な管理コストを防ぐことができるんですね。

現金トラブルがなくなる

現金しか取り扱っていないお店だと、お釣りの渡しわすれやミスが起こりやすいです。

レジ締めのときに現金が合わないなどの、現金特有のトラブルを防ぐことができます。

クレジットカード払いなら、カードをスキャンして利用者に金額を確認して決済するだけなので、ミスが現金より起こりにくいです。

お店側のデメリット:手数料がかかる

- 手数料がかかる

お店側(加盟店)はクレジットカード会社に契約料と、手数料を支払う必要があります。

クレジットカードを会社と提携することで、利用者の購買意欲を高め、売り上げアップにつながっているお店も多いですが、単価の低いお店や、個人経営のお店ではクレジットカードを使えないお店も多いです。

クレジットカード会社のメリット・デメリット

クレジットカード会社のメリットは以下の通りです。

- 加盟店から契約手数料を得られる

- 加盟店から手数料を得られる

- 利用者がリボ払い・分割払い・キャシングをした際に手数料を受け取れる

クレジットカード会社は加盟店からの手数料や、利用者の手数料やキャッシングから利益を得ています。

デメリットはあまり見当たらないですが、利用者がお金を滞納するリスクがあることでしょうか…。

電子マネーの仕組みもクレジットカードと同じ

電子マネーの仕組みもクレジットカードと同様です。

電子マネーを管理している会社が、利用者と加盟店の橋渡しをしているためサービスが成り立っています。

管理している会社が違うだけですね。

クレジットカード会社からポイントが還元される仕組みは?

クレジットカードといえば、利用額によってポイント還元されることが魅力ですね。

利用者にポイントが還元される仕組みは、クレジットカード会社に加盟店手数料の収入があるからです。

クレジットカード会社は、加盟店から得た利益を利用者にポイントという形で還元しているのです。

ポイント還元の仕組み

- ポイント率がいいから利用者がクレジットカードを使う

↓ - 加盟店から手数料が入る

↓ - ポイントが還元されると利用者がますますカードを使う

このようなサイクルでクレジットカード会社はポイントを還元しているのですね。

業界やお店の規模によって異なりますが、加盟店手数料は平均売上額の3%~5%です。

例えば、加盟手数料が3%、還元率が1%で1万円の買い物をした場合の還元額は

カード利用額は1万円、加盟店手数料は300円のとき、100円相当が還元されます。

こうみると、還元率1%というのはなかなか魅力的ですね。

しかし最近ではさまざまな種類のクレジットカードがあり、業界内で競争が激しいため、還元率が低下してきています。

クレジットカードの仕組みを知ってお得にカードを使おう

クレジットカードの仕組み、お分かりいただけたでしょうか?

クレジットカードは利用者・加盟店・カード会社、3つの立場がそれぞれWIN-WINの関係で成り立っているサービスなのですね。

VISA・マスター・JCBなどの国際ブランドはクレジットカード会社と別なの…?

疑問に持った方はこちらをご覧ください。