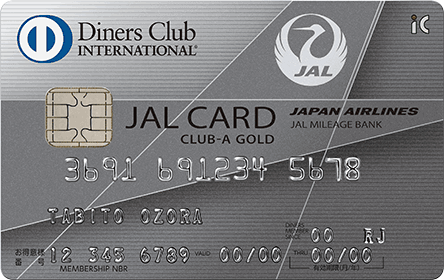

JALダイナースカードは、JALとダイナースクラブカードが提携し、発行されたクレジットカードです。

特徴は、JALダイナースクラブカードひとつで、ダイナースクラブカードとCLUB-Aゴールドカードがそれぞれ付帯されている特典やサービスの両方を利用できることにあります。

JALダイナースカードは名前のとおり、普段から飛行機に乗る機会が多い人に向いているクレジットカードです。

特に国内外問わず、出張や旅行の機会が多い人にとって、JALダイナースカードは魅力ですが、デメリットも少なからず存在します。

そこで今回、JALダイナースカードの特徴、利用するメリットとデメリットを解説していきます。JALダイナースカードの利用を検討している方、興味がある方は是非、当記事を参考にしてみてください。

※本ページにはPRが含まれます。 クレジットカード比較Plusでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

JALダイナースカードの基本スペック

| 年会費 | 30,800円(税込) |

|---|---|

| 入会費 | 無料 |

| ブランド | Diners |

| 利用可能枠 | 一律の制限なし |

| 支払い方法 | 一回払い、ボーナス一括払い、リボ払い |

| 付帯保険 | 旅行傷害保険(国内・海外)

ショッピング・リカバリー JALカードゴルファー保険 |

注目していただきたいのが、付帯保険にあるJALカードゴルファー保険というところです。

ダイナース系クレジットカードの中でも、JALカードゴルファー保険が付帯されているのは、このJALダイナースカードに限定されます。

JALカードゴルファー保険は後ほど「海外旅行保険など各種保険が付帯されている」という見出しで詳しく解説していきますが、普段からゴルフをプレイしている方にとっても、魅力ある付帯保険だと言えるでしょう。

JALダイナースカードのメリット

JALダイナースカードはプラチナカードに相当するクレジットカードだけあって、ステータスが非常に高いです。

しかし、注目していただきたいのが、JALダイナースカードを保有するメリットにあります。

主なメリットは4つあります。

- ご利用可能枠に一律の制限はない

- 国内と海外1,000ヶ所以上の空港ラウンジを無料で利用できる

- 海外旅行保険など各種保険が付帯されている

- CLUB-Aゴールドカードの特典や優待サービスを利用できる

4つのメリットを次に挙げて、解説していきます。

ご利用可能枠に一律の制限はない

JALダイナースカードに利用限度額(利用可能枠)の制限がありません。

利用限度額の制限がないということは、限度額の上限がないと多くの人は思われますが、実は違います。審査によって、JALダイナースカードの利用限度額が決まります。

利用限度額が100万円になる人がいれば、1,000万円の利用限度額になる人がいるというわけです。

まとめると、JALダイナースカードの審査が通るまで、利用限度額がわかりません。

国内と海外1,000ヶ所以上の空港ラウンジを無料で利用できる

JALダイナースカードの会員は、国内と海外にある1,000ヶ所以上の空港ラウンジを無料で利用できます。

空港ラウンジとは、フライト前に利用できる会員専用のラウンジまたは待合室です。フライトの時間が来るまでの間、その待合室でゆったりとくつろげます。

フライトして空港到着後に空港ラウンジを利用できるのかと気になる人はいますが、利用可能です。

飛行機の搭乗券など、飛行機の搭乗客であると示す書類があれば、フライト後でも空港ラウンジは利用できるというわけです。

ちなみに、空港ラウンジはドリンクサービスなどを無料で利用できます。ドリンクサービスサービスだけでなく、新聞や雑誌などが置かれ、WiFiも完備されています。

ラウンジによっては、軽食やアルコール、電源やシャワールームやマッサージチェアなどが置かれています。

フライト前にのんびりくつろぎたい、身なりを整えたいという人には、空港ラウンジの利用がおすすめです。

海外旅行保険など各種保険が付帯されている

JALダイナースカードに付帯されている保険を以下にまとめました。

| 海外旅行保険 | 傷害死亡・後遺障害:1億円

自動付帯5,000万円 |

|---|---|

| 国内旅行保険 | 傷害死亡・後遺障害:1億円

自動付帯5,000万円 |

| ショッピング・リカバリー | 年間500万円限度(自己負担が1品につき1万円) |

| JALカードゴルファー保険 | 賠償責任(1事故の限度額):1億円 |

ダイナース系クレジットカードの中で、JALカードゴルファー保険が付帯されているのは、JALダイナースカードだけです。

JALカードゴルファー保険とは、ゴルフプレー中に事故などが起きたときに保障してくれる保険になります。

そこで、JALカードゴルファー保険の内容を以下にまとめました。

| 賠償責任(1事故の限度額) | 1億円 |

|---|---|

| 傷害死亡 | 300万円 |

| 傷害後遺障害 | 最高300万円 |

| 入院日額(最高180日) | 4,500円 |

| 通院日額(最高90日) | 3,000円 |

注目していただきたいのが、賠償責任というところです。

賠償責任とは、ゴルフプレー中に起きた偶発的な事故により、他のプレイヤーなどにケガをさせてしまった、壊して法的な賠償責任を負ったときに適用される保険であります。

自分がゴルフプレー中にケガした場合に適用される保険金は最高300万円となりますが、入院費や通院費などを補償してくれるのも、JALカードゴルファー保険の魅力です。

CLUB-Aゴールドカードの特典や優待サービスを利用できる

JALダイナースカードは、CLUB-Aゴールドカードが持つ特典や優待サービスを利用できます。

どのような特典や優待サービスがあるのかというと、主に機内販売や空港店舗・免税店や宿泊施設などの割引優待が挙げられます。

JALダイナースカードを利用するだけで、これらの割引優待が受けられ、通常価格より安い価格で商品を購入、サービスの利用が可能です。

JALダイナースカードのデメリット

JALダイナースカードは多くのメリットや魅力を持ちますが、その反対にデメリットもあります。主なデメリットは2つです。

- 年会費が高い

- 利用可能店舗が他社より少ない

そのデメリットを次に挙げて、内容を解説していきます。

年会費が高い

JALダイナースカードの年会費は本会員30,800円(税込)となっています。家族カードの発行をJALダイナースカードは扱っておりますが、その家族カードの年会費は9,900円(税込)です。

プラチナカードに相当するステータスがあることを考慮すると、年会費はコスパが高いと言っても過言ではありません。

しかし、特典や優待サービスの恩恵を受けられない人にとっては、年会費が高いと感じるでしょう。

ステータスが高いという理由だけでJALダイナースカードを申し込むのはおすすめできません。

JALダイナースカードは普段から飛行機に乗って、旅行や出張の機会が多い人に向いているクレジットカードでもあるからです。

利用可能店舗が他社より少ない

Dinersのブランドは、VISAやMastercardなどのブランドと比較すると、加盟店数が少ないのがデメリットです。

いくらクレジットカード決済に対応している店舗でも、Dinersに対応していなければ意味がありません。

確かに、クレジットカードはキャッシュレス社会において無くてはならない存在だと言えます。

しかし、Dinersの場合だと、加盟店数が少ないという理由だけで、日常利用は難しいというデメリットがあります。

このデメリットを解消するために、Diners以外のVISAやJCBなどのブランドを持つクレジットカードをもうひとつ持ったほうが適切だと言えるでしょう。

JALダイナースカードのポイント制度

JALダイナースカードで貯められるのは、ポイントではなくマイルです。飛行機に乗る機会が多い人にとって、マイルが貯められるのは嬉しいのひとことです。

そこで、JALダイナースカードのポイント制度で注目していただきたい部分が3つあります。

- マイルの基本還元率は1%

- 特約店利用だとマイルの還元率が2.0%

- 貯めたマイルの使い道

その3つを次に挙げて、内容を解説していきます。

マイルの基本還元率は1.0%

多くのクレジットカードではポイント還元率を0.5%と設定されているのですが、JALダイナースカードの場合、マイルの基本還元率は1.0%です。

100円で1マイル貯められるので、JALダイナースカードで買い物すれば、効率よく貯められます。

特約店利用だとマイルの還元率が2.0%

マイルの還元率は通常1.0%ですが、特約店を利用してJALダイナースカードで決済すると、マイルの還元率は2.0%になります。

特約店に該当する店舗は数多くあり、普段から利用している店舗が、実はJALカードの特約店となっていることがあるのです。

貯めたマイルの使い道

JALダイナースカードで貯めたマイルは、航空券などに交換できます。それ以外の商品の交換には対応していません。

マイルの有効期限は、JALなどの飛行機に搭乗してから36ヶ月後の月末まで有効となっています。

JALダイナースカードのETCカードの申し込み方法

JALダイナースカードは追加カードとして、ETCカードの発行を申し込むことができます。

ETCカードの発行を申し込むためにはまず、「クラブ・オンライン」というダイナースクラブの会員専用オンラインサービスに登録することから始めます。

クラブ・オンラインはパソコンだけでなくスマホからアクセスできて、なおかつ登録料が無料です。

JALダイナースカードの利用上やポイントまたはマイルの交換、実施されているキャンペーンの申し込みなどがクラブ・オンラインを通してできます。

もちろん、クラブ・オンラインを通してETCカードの発行を申し込むことも可能です。

クラブ・オンラインにログインした後、「追加カード/各種お申込」、「ETCカードお申し込み」と順番にクリックします。対象のカードを選択して「次へ進む」をクリックして進みます。

最後に、お申し込み内容を確認して、問題がなければ「申し込む」をクリックすると、ETCカードのお申し込みが完了です。

ちなみに、「クラブ・オンライン」はスマートフォンからでもアクセスが可能なので、スマートフォンひとつで手続きを済ませることができます。

JALダイナースカードのETCカードの年会費・発行可能枚数・マイルは?

ETCカードを申し込むにあたって、知っていただきたいポイントが3つあります。

その3つとは、年会費、発行可能枚数、マイルです。そこで、3つのポイントを次に挙げて、内容を解説していきます。

年会費は無料

ETCカードの年会費と発行手数料は無料です。

あまり高速道路を利用しない、だけど利用するときにETCカードを使いたいという人にはおすすめです。

発行可能枚数は会員1人につき5枚まで

ETCカードの発行可能枚数は、ETC車載機が搭載されている車の台数に応じて、5枚まで発行が可能となります。

違う車で高速道路を走行したい、ETCカードの差し替えが面倒くさいという人には、魅力あるサービスと言えるでしょう。

ポイント還元率は0.5%

ETCカードのポイント還元率は0.5%となっていますが、マイルではなくポイントが貯まります。

貯めたポイントはダイナースグローバルマイレージを通して、JALを含む航空会社のマイルと交換できます。

JALダイナースカードはどんな人がおすすめ?

JALダイナースカードは、マイルを貯めたい人と、出張や旅行の機会が多い人がおすすめです。

なぜおすすめなのかという理由を次にそれぞれ挙げて、解説していきます。

効率よくマイルを貯めたい人

JALダイナースカードはマイルを貯めるのに特化したクレジットカードでもあります。

効率よくマイルを貯めたい人には、JALダイナースカードはおすすめです。

マイルの還元率が1.0%でもありますし、特約店をJALダイナースカードで利用すれば還元率が2.0%、2倍となります。

出張や旅行の機会が多い人

出張や旅行の機会が多い人のほうが、JALダイナースカードはおすすめです。

付帯されている保険が充実していますし、無料で空港ラウンジも利用できるなどが理由です。長期の出張または旅行の機会も多い人にも、JALダイナースカードはおすすめであります。

JALダイナースカードのポイント還元率を他社と比較

| カード名 | 還元率 |

|---|---|

| JALダイナースカード | 1.0% |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | 0.5% |

| JCBプラチナ | 0.5%~1.5% |

| TRUST CLUB プラチナマスターカード | 0.5%~1.2% |

JALダイナースカードのポイント還元率を他社のプラチナカードと比較してみました。

還元率はJCBプラチナとTRUST CLUB プラチナマスターカードのほうが還元率は上なのですが、年間の利用額などの条件によって、還元率が上がる仕組みです。

JALダイナースカードの場合ですと、無条件でマイルの還元率が1.0%となっており、特約店を利用するとさらに2.0%に上昇します。

JALダイナースカードが自宅に届くタイミングは?

JALダイナースカードの審査が通った後、問題なければ2週間~3週間で届きます。

審査期間や発行期間、郵便状況などを考慮すると、2週間~3週間はかかると推測できます。

ただし、審査状況によって、JALダイナースカードがご自宅に届くまでに長くなることをご理解ください。

JALダイナースカードの引き落とし日はいつ?

JALダイナースカードの締め日が毎月15日(土日祝日含む)、引き落とし日が翌月10日になります。

引き落とし日が金融機関の休業日と重なった場合、金融機関の翌営業日が引き落とし日になるのが注意点です。

引き落とし日前に、事前に入金することを忘れないでください。