多くのサイトで「発行しやすい便利なカード!」とうたわれているアコムACマスターカード。

しかし、実際に発行するとなると、「消費者金融のカードを発行して大丈夫なの?」「借金をすることになってしまうのでは?」と多くの不安が出てくる方も多いと思います。

ACマスターカードは通常のクレジットカード会社ではなく、消費者金融であるアコムから発行されているため、不透明な部分が多く不安に感じてしまうのです。

そこで今回は、ACマスターカードは怖いのか、疑問点と不安点を解消しながらご説明していきます!

※本ページにはPRが含まれます。 クレジットカード比較Plusでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

ACマスターカードは怖くない!怖いイメージを持たれる理由は?

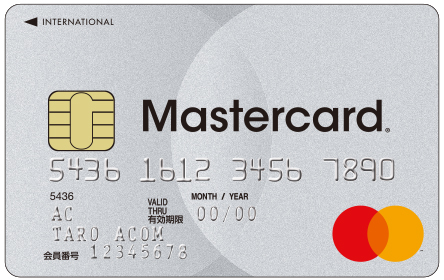

アコムACマスターカード

結論から申し上げますと、ACマスターカードは怖くありません。

仕組みや機能を見れば一般的クレジットカードとほとんど変わりません。

多くの方々に利用されている安心と信頼が保証されたクレジットカードと言えます。

では、なぜACカードは怖いというイメージを持たれてしまっているのでしょうか?

具体的な理由にお答えしていきます!

怖い理由①ACマスターカードは消費者金融のカードだから

ネットで真っ先に出てくる理由は、「ACマスターカードは消費者金融発行のカードだから」というものです。

消費者金融となると、「取り立てがあるのでは?」「法外な利息を取られるのでは?」と心配になる方が多いです。

しかし、それは闇金と消費者金融の区別を理解できていないために感じる不安です。消費者金融と闇金の違いをご説明します。

- 消費者金融…法律に遵守した金利が適用され、強引な取り立てはしない。合法。

- 闇金…法外な利息を請求され、強引な取り立てがある。違法。

このように、消費者金融は正規な金融業者であるのに対し、闇金は犯罪を行う違法金回収業者です。

皆さんが消費者金融に抱くイメージは闇金業者のことです。

そのため、消費者金融であるアコムは決して危ない機関ではないことをしっかりと理解することが大切です。

怖い理由②リボ払い専用のカードだから

次によく挙げられる理由として、「ACマスターカードはリボ払い専用のカードだから」というものがあります。では、そもそもリボ払いとは何でしょうか?

リボ払いの仕組みを解説!

リボ払いは、支払い金額に関わらず、毎月一定の金額を払う支払い方法のことです。

そのため、たとえば100万円の買い物をしたとしても毎月に払う額は1万円ということが可能になります。

一見とても素晴らしい制度に感じるかもしれませんが、気を付けなければならない点があります。それは、高額な金利がかかることです。

そのため、一括払いで払えば自分が使用した額だけでよかったのが、リボ払いになると自分が利用した分+金利を払わなければならないため、結果的に損をしてしまうのです。

つまり、本当に返済が厳しいとき以外は極力使わないのをおすすめする支払い方法です。

ACマスターカードは極力使わない方がお得なリボ払い専用カードのため、怖いというイメージがついてしまっていると考えられます。

確かに、リボ払いは一歩間違えれば借金地獄のような状態に陥ってしまうため、おすすめはできません。

ただ、「急な出費が入り次の給料日になれば払えるけどそれまでのつなぎとして支払いたい!」など期限や用途を限定して利用すれば、便利な支払方法です。

怖い理由③カードローン・キャッシングの同意を求められる

ACマスタカードを申し込もうとすると、「カードローンについての利用規約同意書」に同意することが求められます。

消費者金融のカードだけあって、「これに申し込んだら自動的にカードローンに申し込んでしまうのではないか…」と不安になりますよね。

しかし、この書類内容は法律上必要な書類で、カードローンやキャッシングを取り扱う企業として当然のことです。

アコムACマスターカードは、ショッピング枠とキャッシング枠の2つが利用できるカードのため、このような同意が求められるのであり、怖くはありません。

ACマスターカードが安心できる理由を丁寧に解説します!

では、なぜリボ払いを主としているACマスターカードが安心して利用できるのでしょうか?

具体的な理由をご説明します。

発行会社のアコムは信頼できる会社だから

そもそも、発行会社のアコムが信頼できる会社だからです。

「はっじめての、アコム♪」でおなじみのCMを目にしたことがある人も多いのではないでしょうか?

それだけ多くのCMを流せている事実も、信頼されている企業であることの証明になると思います。

アコムは「日本国内で最も歴史が長い大手消費者金融」で、法律を遵守した運営を行っています。

そのため、法外な利息や取り立てが発生することは絶対にありません。安心して利用できまね。

リボ払いだけでなく実質一括払いも可能だから

ACマスターカードは通常の支払い方法は、先ほども申し上げた通りリボ払いです。

しかし、手続きを踏むことで、実質一括払いも可能になります。具体的にご説明します。

利用した月の21日から翌月6日までに全額を支払えば、一括払いと同様の扱いとなります。つまり、支払期限を守って振り込めば、金利による利息がかからないため、リボ払いによる利息の心配をする必要がありません。

この方法を覚えておくだけで、不安はグッと減りますね。

プライバシーが漏れることはないから

また、国内最大手の消費者金融であるアコムはプライバシー管理も徹底しています。

例えば、ACマスターカード本体にはアコムの社名は記載されていません。そのため、周囲からアコムのカードを使用しているとバレることはありません。

また、アコムでは原則お勤め先へ在籍確認の電話を行っておりません。

そのため、ACマスターカードに申し込んだことが周囲にバレることもありません。

利息制限法による法律を守っているから

ACマスターカードが怖くない理由として、利息制限法という法律を守っていることも挙げられます。

利息制限法とは、借入額の利息の上限を定める法律のことで、上限金利は年15.0~20.0%と定められており、ACマスターカードのキャッシングではこの法律を順守しています。

利息制限法を超える金利が適用された場合、アコムは営業ができなくなるので、18.0%を超える金利は適用されないことを知っておきましょう。

アコムという社名を出さない配慮も

ACマスターカードの信頼性に付随して、アコムが行っているカード利用者への配慮が挙げられます。

この配慮とは「アコム」という会社名をカード利用者周辺に出さないという、カード利用者への最大限の配慮のこと。

具体的には、以下の3つの配慮が挙げられます。

- ACマスターカード本体にアコム表示はない

- アコムでは原則お勤め先へ在籍確認の電話を行わない(もし実施が必要となる場合でも、同意を得ずに実施することはない)

- 利用明細はWeb上で確認できる

詳しく解説します。

ACマスターカード本体にアコム表示はない

ACマスターカード本体には、一切アコムという文字表記がありません。

これは、アコム側がカード利用者に悪いイメージを持たれないための配慮で、ACマスターカードが安心して利用できる理由の1つに挙げられます。

2018年に一度デザインがリニューアルされましたが、やはりアコムの表記はなく、よりスタイリッシュなデザインに変わりました。

原則勤め先へ在籍確認の電話を行わない

アコムでは原則お勤め先へ在籍確認の電話は行われません。

もし実施が必要となる場合でも、同意を得ずに実施されることはありません。

また、ACマスターカード申し込み後に在籍確認の電話がある場合も、アコムの社名を名乗らず、担当者の個人名で連絡してもらえます。

理由はアコムという名前に怖い印象を持つ方が多いためですが、上と同様でカード利用者を怖がらせない配慮が徹底しています。

確かにアコムからいきなり電話がかかってきたら少し不安になる可能性もありますが、ここまでの配慮をしてくれるなら、申し込みも安心してできますね。

利用明細はWeb上で確認できる

ACマスターカードでは明細確認方法の1つとして、Webでの明細確認を推奨していますが、これもアコム側のカード利用者への配慮の1つです。

郵送の明細確認書であれば、アコムという表示の入った紙の明細を届けなければならないため、どうやってもカード利用者にはアコムという名前が目に入ってきます。

さらに明細書なので、長く保存しておく可能性が高く、アコムの書類が形として残ることになります。

このカード利用明細書がWeb上でチェックできることによって、形として明細が残ることは無くなりますし、情報が洩れるリスクも減らせます。

やはり利用者第一の考えを持って、ACマスターカードを提供してくれていると言えますね。

アコムACマスターカードの利用法

消費者金融であるアコムが発行しているACマスターカード「どこで利用できるのか?」と疑問を感じている人も多いでしょう。

そこでここからは、ACマスターカードを利用できる場面や使い方について紹介していきます。

アコムACマスターカードの利用法①:ネットショッピング

ACマスターカードは通常のクレジットカードと同じ様に、ネットショッピングの支払いに利用する事ができます。

代引きやコンビニ振り込みなどの手間がなくなるので、とても便利にネットショッピングが行えます。

日常的にネットショッピングをする人にとっては、とても便利なポイントです。

アコムACマスターカードの利用法②:日常的な買い物

スーパーやコンビニなどで買いものをした際の支払いにもACマスターカードを利用できます。

財布から小銭やお札を出す手間がなくなるので、非常に便利です。

所定の金額以下であれば、暗証番号やサインの入力も不要なので、スピーディーに会計が済みます。

しかし、ACマスターカードは1回支払いでも自動的にリボ払いになるように設定されているので、あらかじめ理解しておきましょう。

アコムACマスターカードの利用法③:海外旅行

ACマスターカードは国内だけではなく、海外でも利用できるため、旅行の際には重宝する存在です。

紙幣を海外のお金に変える手間や現金を持ち歩くリスクがなくなるので、安心して海外旅行を楽しめます。

アコムACマスターカードの利用法④:電子マネー

ACマスターカードは電子マネーなどのチャージにも対応しているため、キャッシュレスでチャージが可能です。

また、電子マネーにチャージした料金の0.25%が自動キャッシュバックされるのも嬉しいポイントです。

アコムACマスターカードの利用法⑤:スマホ代金

ACマスターカードは携帯料金の支払いにも対応しています。カードで携帯料金を支払えばポイントがキャッシュバックされるので、とてもお得です。

携帯料金の引き落とし先をカード支払いにするのには手続きが必要になるので、利用しているキャリアに問い合わせてみましょう。

消費者金融ならでは!ACマスターカードのメリットをご紹介!

ACマスターカードが、法外なカードではなく安心してお使いいただけることはご理解していただけたでしょうか?

ここで、ACマスターカードのメリットをご紹介したいと思います!

消費者金融ならではのメリットもありますので、ぜひ活用してください。

また、【アコムACマスターカードのメリット・デメリット!年会費・手数料・ポイント徹底比較】こちらの記事ではアコムACマスターカードについて詳しく紹介しているので、合わせてチェックしてみてください。

年会費永年無料

ACマスターカードは、入会費はもちろん年会費も永年無料です。

つまり、長年維持していてもコストがかかることはありません。

そのため、一度ACカードを持てば、急な出費に追われたときに利用できるという安心感があります。

他社のカードでは、年会費がかかるものも多いため、とても大きなメリットであると言えます。一枚持っておくと安心ですね。

最短即日発行が可能

ACマスターカードの最大のメリットと言えるのが、最短即日発行が可能であることです。

土日祝日も発行可能なため、急な出費でクレジットカードが必要になったときに大変便利です。国内最大手消費者金融のアコムだからできることですね。

即日発行できる方法は、自動契約機「むじんくん」で発行手続きを行うことです。

特に、自動契約機「むじんくん」は、全国に設置されているため、当日中にカードを発行しやすいです。

自動契約機(むじんくん)の営業時間は9:00~21:00で、年末年始除き年中無休です。

最短即日発行できるため、お仕事や家事で忙しい方にとっても申し込みやすいのが魅力ですね。

審査が独自基準だから発行しやすくなる人もいる

また、ACマスターカードは消費者金融が発行しているため、審査が独自基準です。

つまり、他社のクレジットカード会社と異なる基準で審査をするため、他社のカード審査には通らない人でも、ACマスターカードの審査には通る可能性があるということです。

では、どのような人がACカードの審査に通りやすいのでしょうか。

それは、現在安定した収入がある方です。なぜなら、過去の支払い履歴より、現在の支払い能力を重視する傾向があるためです。

マスターカードブランド付き

ACマスターカードの国際ブランドは、その名の通り、マスターカードです。

マスターカードは、VISAと並んで世界でのシェア率が高い国際ブランドです。

そのため、ACマスターカードを持っておけば、国内・海外問わず支払いができずに困ることはまずないです。

例えば、「海外に旅行や出張に行くのに、旅行保険が付帯したJCBのカードは持っているけどVISAやマスターカードは持っていない…でも出発日はもうすぐ…!」という場合に、ACマスターカードは非常に適切なカードであると言えます。

これを知らないと損?!ACカードのデメリットを詳しく解説

ここまで、ACマスターカードは安心して利用できるカードだとお伝えしてきましたが、使い方を誤ると一気に危険なカードにもなり得る可能性を秘めています。

ここからは、ACマスターカードのデメリットを詳しく解説します。

デメリットを理解することで、正しくACマスターカードを活用しましょう。そうすれば、何も怖くないですよ。

何も手続きをしないとリボ払いになってしまう

ACマスターカードの最も大きなデメリットは、何も手続きをしないとリボ払いになってしまうことです。

ACマスターマスターカードの支払い方法は、原則リボ払いのみです。ショッピング利用の場合、10.0%~14.6%もの手数料が発生します。

通常のクレジットカードでは、むしろリボ払いを選択することはほとんどありません。通常は、一括払い、または分割払いなどが主流です。

特に一括払いは手数料無料なため、手続きを踏まないと一括払いにできないのは非常に難点です。

クレジットカードならではの特典は一切なし

また、クレジットカードの特典が一切ついていないことも、デメリットであると言えます。

一般的なクレジットカードだと、カード利用に応じてポイントが貯まったり、旅行損害保険など、多くのお得な特典がついています。

しかし、ACマスターカードはそのような機能は一切ついていません。

特に、海外旅行損害保険がついていないのは注意してほしいポイントです。

例えば、急な海外出張でクレジットカードが欲しいと思って作ったとしても、機能的に一番大切な損害保険がついていないため、他のクレジットカードに損害保険がついているかを確認する必要があります。

キャッシング機能を外すことはできない

クレジットカードは、普通キャッシング機能をつけるか選ぶことができます。

つまり、「お金がないからキャッシング枠を0円にしたい」という選択も可能になります。

しかし、ACマスターカードはキャッシング機能を外すことはできません。

ただキャッシング機能を利用するかは選ぶこことはできるため、キャッシング機能がいらないと感じる人は、使わないようにすれば大丈夫です。

どうしても怖くなったら解約しよう!ACマスターカードの解約方法

ACマスターカードを利用していく中で、やっぱり怖いから解約したい!と考えている人もいるでしょう。

そんな人のためにACマスターカードの解約方法について紹介していきます。

ただ、ACマスターカードはリボ払いなので、リボ残高が残っている人は解約したくても解約することができませんので注意。

全てのカード払いの返済が終わったタイミングで解約するようにしましょう。

ACマスターカードの解約方法①:電話

アコム総合カードローンデスクに電話をかけて解約の申し込みをすることができます。

電話で解約する際の連絡先は下記の通り。

| アコム総合カードローンデスク | |

|---|---|

| 電話番号 | 0120-629-215 |

| 営業時間 | 平日9:00~18:00 |

なお、解約する際には登録者情報が必要になるので、手元にACマスターカードを持った状態で電話をかけるのがおすすめです。

ACマスターカードの解約方法②:自動契約機

アコムの自動契約機であるむじんくんにカードを持って行って、タッチパネル上で解約の手続をすることもできます。

解約手続きを全て自分で行うことができるため、オペレーターと話しながら解約するのが嫌な人におすすめです。

また、自動契約機の場合は9:00〜21:00と営業時間が長いのも特徴で、他の営業時間内に解約手続きができない人に便利です。

ACマスターカードは正しく利用すれば安心で便利なカード!

アコムACマスターカード

ACマスターカードは確かに他社のクレジットカードよりも気を付けるべき点は多いです。

特に、リボ払いの仕組みをよく理解せず、「何円使っても大丈夫な魔法のカード」と間違えた認識をしてしまうと、その後莫大な利息を払わなければなりません。

しかし、上手に活用すれば、急な出費や海外出張の際にとても役立つカードです。

正しく利用すれば、決して怖くありません。

ACマスターカードを活用して、より良い生活を送ってください!