ゴールドカードには、「お金持ちが持つカード」「普通の人は所持できないカード」というイメージを持つ人も多いでしょう。

金色に輝くゴールドカードの見た目からも、一般カードにはない華やかさがあります。

そのため、「ゴールドカードを手に入れたい」「レジでゴールドカードを出してスタイリッシュに会計を済ませたい」と考えている人もいると思います。

そんな中々手が届かないイメージの強いゴールドカードですが、実際どのくらいの割合で所持しているのか気になりませんか?

この記事では、20歳以上の男女1921人にアンケート結果をもとに、ゴールドカードを所持している人の割合や所持している理由を紹介していきます。

※本ページにはPRが含まれます。 クレジットカード比較Plusでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

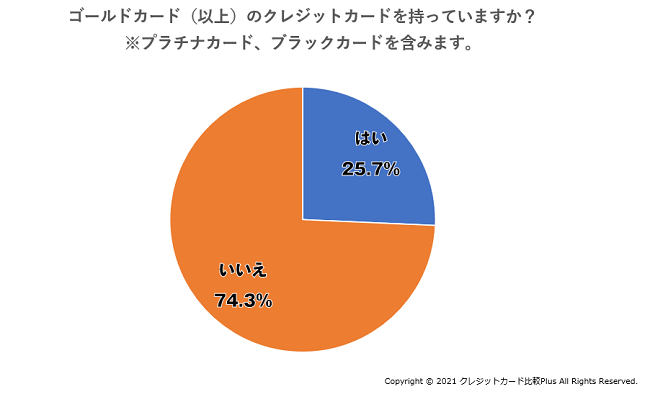

ゴールドカードを所持している人の割合は約25%!

アンケート結果を見てみると、ゴールドカードを所持している人の割合は25.7%で、4人に1人が所持してることが分かりました。

ゴールドカードは高収入者しか審査に通過しないイメージがありますが、4人に1人が所持しているのは少し意外な結果です。

ゴールドカードを所持する人の割合は年々増加している傾向!

| 調査年 | 調査元 | ゴールドカード所有率 |

|---|---|---|

| 2004年 | マイボイスコム株式会社 | 13% |

| 2011年 | 株式会社クレディセゾン | 21% |

上記の調査結果を見てみると、ゴールドカードを所持している人の割合は年々少しずつ増加している傾向があります。

ゴールドカード保持者が増加したのは、カード会社が取り扱うゴールドカードの種類が増えたことが大きな要因です。

各カード会社によって、ゴールドカードの審査基準が異なり、年収が高くなくても審査に通過できるようになっています。

また、年会費無料で発行できるゴールドカードもあり、ゴールドカードは年々身近な存在になってきています。

ゴールドカード=高年収というわけではない

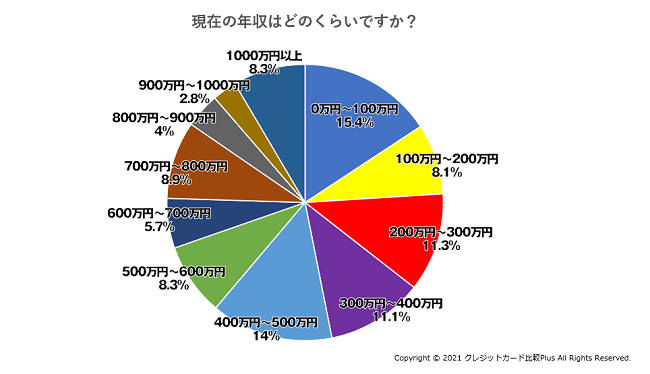

ゴールドカードを所持している人の年収を見てみると、0万円~100万円が最も多く約15%。

年収300万円以下が全体の約3割を占めています。

ゴールドカード=高年収というイメージを持つ人が多いかもしれませんが、アンケート結果を見てみるとあまり年収と関係無いことがわかります。

そこで、次から無収入・低収入でもゴールドカードを所持できる理由を紹介していきます。

主婦でもゴールドカードを作れるため

ゴールドカードは世帯年収をベースに審査が行われており、配偶者の収入が安定していれば、収入が無い専業主婦でもゴールドカードを作ることができます。

主婦の場合、配偶者の年収を世帯収入として審査の際に申告できるので、本人の収入額は問われません。

数あるクレジットカードの中でも、dカードや楽天カードは比較的審査に通りやすく、主婦でも発行しやすいゴールドカードとして有名です。

興味がある人は合わせて下記の記事もチェックしてみてください。

プラチナカード・ブラックカードなどの上位カードが登場したため

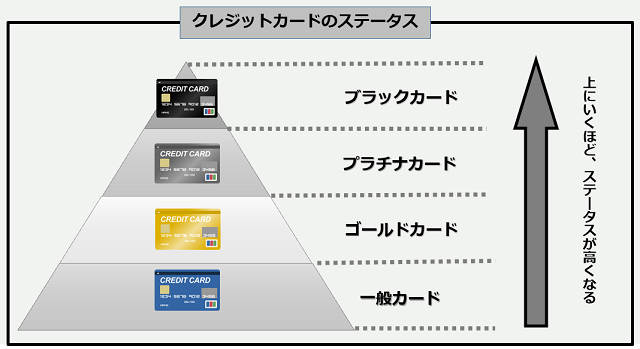

上記の図のように、クレジットカードのステータスは、一般→ゴールド→プラチナ→ブラックの順番で、ステータスが高くなるほど審査難易度がハードルが上がります。

ゴールドカードよりもステータスの高い「プラチナカード」「ブラックカード」が登場したことにより、ゴールドカードの価値が相対的に低くなったのです。

ゴールドカードの基準をそのままにして、上位カードを作ってしまうと、誰も審査に通過しなくなってしまいます。

そのため、ゴールドカードの審査基準を低くし、比較的手に入れやすいクレジットカードとして普及させているのです。

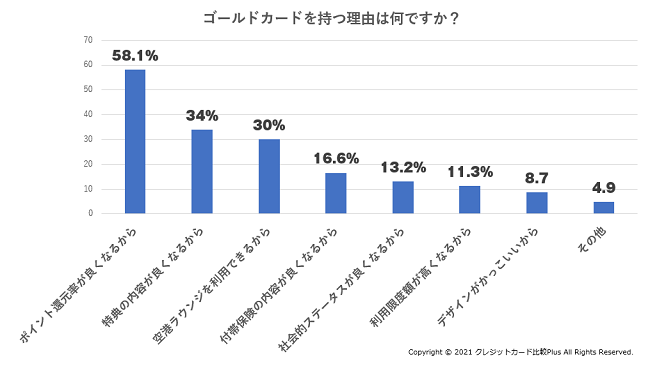

ゴールドカードを所持している人の理由とは?ランキングで紹介!

ここからはゴールドカードを所持している人の理由をランキング形式で紹介していきます。

- ポイント還元率が良くなるから

- 特典の内容が良くなるから

- 空港ラウンジを利用できるから

- 付帯保険の内容が良くなるから

- 社会的ステータスが良くなるから

- 利用限度額が高くなるから

- デザインがかっこいいから

1位:ポイント還元率が良くなるから(58.1%)

ゴールドカードを所持している人の中で最も多かったのは、ポイント還元率が高くなるからという理由でした。

一般的なクレジットカードのおおよその還元率が0.5%なのに対して、ゴールドカードの還元率は1%~5%です。

| カード名 | 一般 | ゴールド |

|---|---|---|

| 三井住友カード | 0.5% | 0.5%~2.5% |

| JCBカード | 0.5% | 0.5%~5% |

| ライフカード | 0.5% | 0.5%~1% |

| dカード | 1% | 1%~4.5% |

| 楽天カード | 1% | 1%~3% |

普段の買い物やネットショッピングに利用しているだけで、自然とポイント溜まっていき、ギフト券と交換したり、マイルと交換したりとあらゆる用途で使うことができます。

ゴールドカードを所持している人の多くが、ポイントを効率的に貯めていく目的で、賢く使っているのがわかります。

2位:特典の内容が良くなるから(34%)

ゴールドカードには独自の優待サービスを付帯されており、お得な特典を受ける目的で所持している人が34%いました。

ゴールドカードの主な特典は下記の通り。

- 専任のコンシェルジュ

- 宿泊施設の割引

- 提携レストランの割引

- 航空券やレストランの優先予約

特典を上手に利用すれば、あらゆる場面でお得なサービスが受けらることができとても便利です。

ゴールドカードごとに特典の内容が異なるため、カードを作る前にどのような特典があるのか事前にチェックし、計画的に所持する人が多いことが分かります。

3位:空港ラウンジを利用できるから(30%)

空港ラウンジを利用する目的でゴールドカードを所持している人も全体の30%いました。

空港ラウンジは主要な空港に設置されており、出発前や到着後の乗客がソファでくつろいだり、ドリンクを飲みながら雑誌を読んでゆっくりと過ごすことができます。

クレジットカード会社と空港ラウンジの運営会社がて提携して設置されているため、空港ラウンジサービスが付帯しているゴールドカード所持者は空港ラウンジを無料で利用できるのです。

旅行好きの人や出張が多い人が主に空港ラウンジを利用する目的で、ゴールドカードを利用しているのがわかります。

4位:付帯保険の内容が良くなるから(16.6%)

ゴールドカードは一般的なクレジットカードと比べて、各種保険内容が非常に充実しているため、万が一に備えてゴールドカードを所持している人も約16%いました。

各カード会社によって保険内容が異なるものの、ショッピング保険で300万円~500万円。旅行保険では、国内で5000万円以上、海外の場合は5000万円から1億円の補償が受けられます。

華やかなイメージのあるゴールドカードですが、約2割の人が保険目的で利用しているのは少し意外な結果です。

5位:社会的ステータスが良くなるから(13.2%)

ゴールドカードは一昔前まで一般カードと比べ、一定のステータスを感じさせるカードとされていました。

しかし、ゴールドカードを社会的ステータスがよくなるからという理由で所持している人は、13.2%と意外にも低いことがアンケート結果からわかりました。

見栄や他人の目を気にして、ゴールドカードを作るのは少数意見のようです。

低い理由としては、ゴールドカードよりもハイステータスな「プラチナカード」「ブラックカード」が登場し、ゴールドカードの価値が相対的に下がったのが要因の一つに挙げられます。

社会的ステータスを誇示する人は、ゴールドカードよりも上のクレジットカードを作成する傾向が高いのがわかります。

6位:利用限度額が高くなるから(11.3%)

利用限度額に縛られず自由にカードを利用する目的でゴールドカードを所持している人も約11%いました。

一般カードの場合は利用限度額が設定されているため、まとまった額の支払いができない場合があります。

しかし、ゴールドカードの場合は利用限度額が高く設定されているため、限度額を気にせずに利用する事ができるのです。

頻繁に買い物をする人や高額なローンの支払い目的で、ゴールドカードを利用していることがわかりますね。

7位:デザインがかっこいいから(8.7%)

ゴールドカードのデザイン性に惹かれて所持している人は、意外にもわずか8.7%でした。

金色に輝くゴールドカードは、社会人としてのステータスを誇示できるアイテムの一種でしたが、今ではかっこいいからという理由で所持している人はごくわずかです。

デザインに惹かれる人が少ないのは、ゴールドカードよりもステータスの高い、「プラチナカード」「ブラックカード」が登場したのが大きな要因と言えます。

【審査が不安な人におすすめ!】審査が甘いゴールドカード

ここからは審査が甘いゴールドカードを紹介していきます。

審査基準が甘い傾向のあるカードに申し込めば、ゴールドカードを手に入れられる確率がアップします。

dカードGOLD

dカードGOLDは携帯会社大手のドコモが発行しているゴールドカードです。

dカードGOLDは流通系のクレジットカードで、自社のサービスを利用する層を取り込むことを目的としているため、比較的審査基準が甘い傾向があります。

基本還元率も1%と高還元率なので、実利派の人にもおすすめのカードです。

| 年会費 | 11,000円 |

|---|---|

| 主な特典 | ドコモケータイ/『ドコモ光』利用料金のポイント還元率10% dポイント加盟店にてカード提示で1%以上のポイント加算 年間利用額に応じて最大21,600円相当のクーポンなど特典を進呈 |

| 申し込み条件 | 満20歳以上(学生は除く)で、安定した継続収入がある 個人名義である 本人名義の口座を支払い口座として設定してある その他当社が定める条件を満している |

| 還元率 | 1% |

| 国際ブランド | VISA |

ライフカードゴールド

ライフカードゴールドを発行しているライフカード株式会社は、大手消費者金融であるアイフルの子会社です。

消費者金融系のカードは一般的なクレジットカードと比較して、間口が広く、審査の基準も甘い傾向があります。

| 年会費 | 11,000円 |

|---|---|

| 主な特典 | 無料ロードサービス付帯 弁護士無料相談サービス付帯 最高1億円の国内・海外旅行傷害保険付帯 |

| 申し込み条件 | 23歳以上で安定した継続収入のある方 |

| 還元率 | 1% |

| 国際ブランド | VISA、mastercard |

【ステータスの高さを求める人におすすめ!】人気のクレジットカード

「年齢相応の少しステータスのあるゴールドカードを作りたい!」

そんな人には、下記3つのゴールドカードがおすすめです。

- JCBゴールドカード

- 三井住友ゴールドカード

- セゾンアメックスゴールド

各カードのスペックや特徴について、紹介していきます。

JCBゴールドカード

JCBゴールドは、世界3大国際ブランドと称される”JCB”が発行するゴールドカードで、豊富な特典が付帯しているのがポイントです。

保険も国内の場合は最高で5000万円・海外の場合は1億円の補償が付いています。

利用状況によっては、「JCBザ・プレミア」や「JCBザ・クラス」のインビテーションが届く場合もあります。

| 年会費 | 11,000円 |

|---|---|

| 主な特典 | ポイント有効期限3年間 最高1億円の付帯保険 空港ラウンジサービス |

| 申し込み条件 | 20歳以上で安定した収入がある方(学生以外) |

| 還元率 | 0.5%~1.5% |

| 国際ブランド | – |

三井住友ゴールドカード

三井住友カードは非常にネームバリューのあるクレジットカードで、他のゴールドカードとは一線を画すステータスがあります。

デザインは、ゴールド・グリーンの2種から選べ、高級感がある上品なデザインなのもポイントです。

また、三井住友ゴールドカードで利用実績を積んでいけば、最高ランクである「三井住友プラチナ」へのインビテーションも期待できます。

| 年会費 | 11,000円(初年度は無料) |

|---|---|

| 主な特典 | ボーナスポイントが通常カードの2倍 カードラウンジが利用できる 紛失・盗難時に24時間365日対応してくれる |

| 申し込み条件 | 満20歳以上30歳未満で、ご本人に安定継続収入のある方 |

| 還元率 | 0.5%~1% |

| 国際ブランド | VISA、mastercard |

セゾンアメックスゴールド

セゾンアメックスゴールドは、セゾンカードならではのポイント面の充実・アメックスならではのステータスとグレードを兼ね備えているカードです。

セゾンカード・アメックス両方の優待が受けられるため、他のゴールドカードにはない魅力が詰まっています。

アメックスの特徴的なデザインが施されており、高級感があるので見た目的にもハイスペックなカードです。

| 年会費 | 11,000円(初年度は無料) |

|---|---|

| 主な特典 | ネットショッピングでポイント最大30倍 ポイント最大10倍!アメックスのボーナスポイント・パートナーズ 永久不滅ポイントが1.5倍・海外は2倍 |

| 申し込み条件 | 安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年を除く) |

| 還元率 | 0.75%~1% |

| 国際ブランド | VISA、mastercard |

5人に1人がゴールドカードを所持!自分にあったカードを見つけよう!

ゴールドカードは高収入者しか持てないカードというイメージがあったかもしれませんが、実際には5人に1人が所持していることがわかりました。

要因として考えられるのは、下記の二つです。

- 主婦でもゴールドカードを作れるため

- プラチナカードやブラックカードなどの上位カードができたため

そのため、現代において、ゴールドカードは入手困難なカードではありません!

興味がある人はぜひゴールドカードの利用を検討してみてくださいね。