※本ページにはPRが含まれます。 クレジットカード比較Plusでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

1位 三井住友カードゴールド

| 年会費 | 10,000円(税抜)※初年度無料 |

|---|---|

| ブランド | Visa、MasterCard |

| 還元率 | 0.5% |

| 申込み条件 | 原則として、満30歳以上で、ご本人に安定継続収入のある方※ゴールドカード独自の審査基準により発行 |

三井住友カードゴールドは年会費が10,000円(税抜)で使えるゴールドカードです。ポイント還元率は一般カードと変わらない水準ですが、ポイントの有効期限が3年と(一般カードは2年)長く設定されています。追加カードも多く、電子マネー―やETCカードの発行も可能です。

また、ゴールドカードらしいさまざまな機能を兼ね備えています。

まず、全国28の空港で使える「空港ラウンジサービス」。こちらは、空港に用意された特別なラウンジで、出発前の時間を優雅に過ごせます。ラウンジにはドリンクやWi-Fiなどが用意されており、作業や同乗者との歓談に最適です。出発前にしっかり英気を養うことができます。

続いて、「一流ホテル・旅館宿泊予約プランby Relux」。全国から厳選された宿を、Reluxが提供している最低価格からさらに3,000円引きで宿泊できるプレミアムなサービスです。

そしてカード利用や会員に関する安心・安全のサービスもたくさんあります。ゴールドカード専用のゴールドデスクでは、専任の担当者を用意していつでもカードに関する悩みに答えてくれます。体調が気になる方は「ドクターコール24」にて、専門の医療スタッフが身体の悩みを電話1本で聞いてくれます。そのほかにも充実の旅行損害保険やショッピング保険など、生活のあらゆる面をサポートしてくれるのが、三井住友カードゴールドです。

2位 オリコカード THE POINTプレミアムゴールド

| 年会費 | 1,950円(税込)※初年度無料 |

|---|---|

| ブランド | MasterCard、JCB |

| 還元率 | 1.0%~2.5% |

| 申込み条件 | 原則として年齢20歳以上 安定した収入がある方 |

オリコカード THE POINTプレミアムゴールドは年会費が2,000円をきり、年齢条件も20歳以上と、手軽に発行できるゴールドカードです。ETCカードや家族カードの発行もでき、どちらも無料となっています。

オリコカード THE POINTプレミアムゴールドのウリは、なんといってもポイント還元率の高さ。通常還元率1.0%に加え、入会後6ヶ月は2.0%、オリコモールの使用で常時+1%、電子マネーの利用で+0.5%、リボ払いで+0.5%と、さまざまなポイントアップのチャンスが。追加カードのETCカードや家族カードの利用分にもポイントが付与され、家族みんなで協力してポイントが貯められます。

また、ゴールドカードに欠かせない旅行損害保険もしっかり付帯。最大2,000万円の海外旅行損害保険はカードを持っているだけで利用できる「自動付帯」で。最大1,000万円の国内旅行損害保険と100万円までのショッピング保険は、カード利用時に適応される「利用付帯」になっています。

3位 楽天プレミアムカード

| 年会費 | 10,000円(税抜)※初年度無料 |

|---|---|

| ブランド | Visa、MasterCard、JCB |

| 還元率 | 1.0% |

| 申込み条件 | 原則として20歳以上の安定収入のある方(楽天プレミアムカード独自の審査基準により発行) |

楽天プレミアムカードは、「プレミアム」の名にふさわしい豪華な特典がついたカードです。年会費は10,000円に対し、ついてくる特典の相当金額がはるかに上回ります。

まず、世界各国の空港ラウンジが無料で楽しめる「プライオリティ・パス」が利用可能です。会員クラスは米ドル$399(約40,000円)相当の「プレステージ会員」で、楽天プレミアムカード所有者は何度でも無料でラウンジが使えます。追加カードであるETCカードの年会費500円(税抜)が無料となるのも、地味ながら嬉しいポイントです。

そしてポイント面では、最大7%まで還元率が跳ね上がるプログラムに加え、1年間楽天市場での送料分を還元する新たなプログラムも登場。楽天市場のヘビーユーザーは見逃せない内容となっています。

また、3種類のポイント優待コースとして「楽天市場コース」「トラベルコース」「エンタメコース」が用意されており、自分がよく使う状況に合ったポイント優待サービスが選べます。さらに誕生月にも還元率アップのチャンスがあり、いつもの楽天市場での買い物がよりオトクに、より楽しめるカードです。

4位 エポスゴールドカード

| 年会費 | 5,000円 ※年間利用額50万円以上の場合、翌年無料 ※2招待で入会すると永年無料 |

|---|---|

| ブランド | Visa |

| 還元率 | 0.5% |

| 申込み条件 | 20歳以上の方(学生を除く) |

エポスゴールドカードは有効期限なしで、エポスポイントを貯めることができるカードです。また、特典として年間100万円以上の利用で10,000円相当のポイントが付与され、還元率が1.5%に上昇します。

そのほかにもポイントの還元率をあげるサービスも充実しており、マルイやモディの利用でポイント3倍、よく使う利用先が選べる「選べるポイントアップショップ」に登録すれば3倍、リボ払いでもポイントが3倍になります。

旅行の際にも大活躍するのがエポスゴールドカード。国内19の空港ラウンジと海外3箇所のラウンジが無料で利用可能です。ETCカードも無料で発行可能で、ETCカード利用でもポイントが加算されます。また、海外旅行時には最大2,000万円の旅行損害保険や、空港での手荷物サービスなどの特典も満載のゴールドカードです。

5位 ANAダイナースカード

| 年会費 | 27,000円(税抜) |

|---|---|

| ブランド | ダイナース |

| 還元率 | 1.0%(1マイル相当) |

| 申込み条件 | 27歳以上 |

マイルを貯めたい方にオススメなのが、このANAダイナースカード。年会費が27,000円(税抜)と少し高めですが、100円の利用につき1マイルが貯まります。多くのカードでは大体200円で1マイルが貯まるので、単純計算をすれば貯まるスピードが2倍となります。

また、カード利用限度額が決まっていないため、大きな買い物でマイルを一気に貯めることも可能です。無料で発行できるETCカードや、年会費6,000円(税抜)の家族カードの利用でも一緒にポイントが貯められます。

そして貯めたポイントは有効期限がありません。憧れの旅行地に行けるまで、マイル(ポイント)をコツコツと貯めておくことも可能です。

入会や会員継続でも毎年2,000ポイント、飛行機搭乗に対して割増しポイント、Edyチャージおよび利用200円で1ポイントと、ショッピング以外でもマイルがザクザクと貯まるカードです。

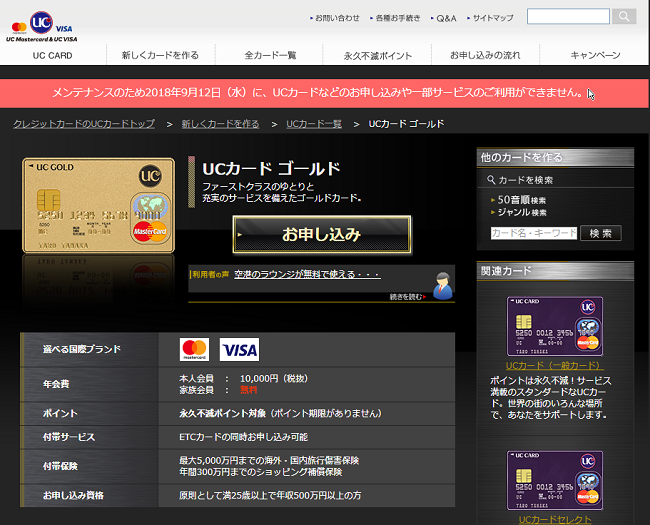

6位 UCゴールドカード

| 年会費 | 10,000円(税抜)※初年度無料 |

|---|---|

| ブランド | Visa、MasterCard |

| 還元率 | 0.5% |

| 申込み条件 | 原則として満25歳以上で年収500万円以上の方 |

UCゴールドカードはUCゴールドカード会員のみの特典が満載。年会費10,000円を高いと思わせないような、充実のサービスとなっています。

ゴールドカード会員に用意された「UCカード Club Off」と「特別優待プラン」では、全国の人気ホテルや宿泊施設に加え、レジャースポットやエステなどを特別価格で楽しめます。行きたかったあのホテルも、こちらのプランで探せば気軽に行けてしまうかもしれません。

また、旅行関連のサービスも充実しています。「ゴールドライン東京」では海外の現地情報をはじめ、ホテル予約やチケット予約などを電話1本でおまかせできるコンシェルジュサービスです。そして国内海外合わせて38の空港ラウンジが使用可能な「空港ラウンジサービス」や、手荷物宅配サービスの優待も付帯して、いつもよりワンランク上の旅が楽しめます。

そして、ご家族も同様のサービスが利用できる家族カードやETCカードが無料で追加可能で、本カードと同じように「永久不滅ポイント」が貯まるため、ポイントの取りこぼしもありません。

7位 イオンゴールドカード

| 年会費 | 無料 |

|---|---|

| ブランド | Visa、MasterCard、JCB |

| 還元率 | 0.5% |

| 申込み条件 | 直近の年間カードショッピング100万円以上。またはそのほかの一定の審査基準 |

イオンゴールドカードは、ゴールドカードにしては珍しい年会費無料のカードです。しかし、通常のイオンカードの特典に加えて、2つの追加特典を用意しています。

イオンゴールドカードの特典その1は、年会費無料カードとは思えない充実の保険です。最大3,000万円の海外・国内旅行損害保険、そして最大300万円のショッピング保険が付いてきます。無料で発行できる家族カードに対しても、同様のサービスが受けられるのも魅力です。

特典その2は、全国のイオンラウンジや羽田空港のラウンジが利用可能であることです。全国にあるイオンには、買い物の間の休憩場所としてラウンジを用意しています。また、羽田空港にあるエアポートラウンジも利用可能で、出発前にゆっくりと時間を過ごせます。

そしてETCカードも発行可能。このETCカードや家族カードの利用分に対しても「ときめきポイント」が貯まるのでオトクです。

審査には一定の基準が必要ですが、入会することができればぜひとも持っておきたいゴールドカードです。

8位 JCBゴールドカード

| 年会費 | 10,000円(税抜)※オンライン入会の場合初年度無料 |

|---|---|

| ブランド | JCB |

| 還元率 | 0.5% |

| 申込み条件 | 20歳以上で安定継続収入のある方。※学生不可 |

JCBゴールドカードはJCBオリジナルシリーズのゴールドカードです。国際ブランドはJCBのみ、さらに上のランクの「JCBゴールド ザ・プレミア」や「JCBザ・クラス」への元となるカードでもあります。(一定の条件を満たせば招待されます)

年会費は通常10,000円(税抜)ですが、オンラインからの申し込みで初年度無料。家族カードも1枚目は無料、2枚目からは1,000円(税抜)、ETCカードは無料で発行可能と、ランニングコストもそれほどかかりません。

JCBゴールドの特徴といえば、スターバックスの利用で「Oki Dokiポイント」が最大10倍、Amazonやセブンイレブンで最大3倍、昭和シェルやエッソなどのガソリンスタンドで最大2倍など、JCBのオリジナルパートナー企業でのショッピングでポイントがよりオトクに貯まることです。また、WEB明細サービス「MyJチェック」に登録すれば、オンラインでカード利用明細が確認できるうえに、海外でのカード利用でポイントが2倍となります。

ほかにも、飲食店で割引が受けられる「グルメ優待サービス」や、ゴルフ好きにオススメの「ゴルフサービス」、もちろん旅行損害保険も付帯しており、万が一の際にも安心です。

9位 ライフカードゴールド

| 年会費 | 10,000円(税抜) |

|---|---|

| ブランド | Visa、MasterCard |

| 還元率 | 0.5% |

| 申込み条件 | 23歳以上で、安定した継続収入のある方。※LIFE CARD GOLD独自の審査基準により発行 |

ライフカードゴールドは年会費が10,000円(税抜)、家族カードおよびETCカードは無料で発行できるカードです。そしてライフカードゴールドならではの特典が満載です。

まずは、最大1億円補償の旅行損害保険。海外・国内問わずに最大1億円の補償がつくほか、家族会員でも最大1,000万円、さらにショッピング保険やシートベルト保険も200万円の補償がつき、お守りがわりに持っていられるカードとなっています。

つづいて、全国各地の空港ラウンジが使用できる「ライフカードゴールドラウンジ」。国内の26空港にてラウンジが無料で利用できます。

会員に対するサポートも充実。車が故障したら「ロードサイドアシスタンス」に電話をかければ、すぐにスタッフが駆けつけてくれます。カード全般の悩み事はゴールド会員専用の「ライフカードゴールドデスク」にご相談を。そしてライフカード提携の弁護士事務所には、1時間まで無料で相談可能です。

もちろんカード利用でライフサンクスポイントが貯まり、誕生月の利用ではポイントが3倍になる点もオススメのポイントです。

10位 MUFGカードゴールド

| 年会費 | 1,905円(税別)※初年度年会費無料、優遇サービスあり |

|---|---|

| ブランド | Visa、MasterCard、JCB |

| 還元率 | 0.4% |

| 申込み条件 | 原則として18才以上で、本人または配偶者に安定収入のある方。(学生を除く)※未成年の申込みには、親権者の同意が必要 |

MUFGカードゴールドは年会費が1,905円と、比較的持ちやすいゴールドカードとなっています。初年度は無料、2年目以降も優遇サービスを使って割引価格で利用ができます。家族カードは1枚目が無料、2枚目からは400円(税抜)、ETCカードは通常かかる発行手数料および年会費が無料で使えます。

また、最短で翌営業日に発行、国際ブランドは3種類から選ぶことができ、最近話題の中国初の「銀聯(ぎんれん)カード」も同時に申し込むことができます。また、MasterCardだけの特典もついてきます。

カード利用1,000円ごとに「グローバルポイント」が1ポイント貯まり、誕生月には1.5倍の優遇制度も。また、MUFGカードならではの銀行利用優遇サービス(三菱UFJ銀行)等もあります。

ゴールドカードといえば欠かせない、充実の保険もしっかりとついてきます。最大2,000万円の海外・国内旅行損害保険や、国内旅行時の航空機の遅延による損害をカバーしてくれる「国内渡航便遅延保険」もついてきて、旅行の際の心強い味方にもなってくれるカードです。

ゴールドカードは審査が厳しい?

以前は、一定以上の年収や社会的信用などが必要とされてきましたが、時代が変わるにつれてゴールドカードの審査基準にも変化がみられるようです。

今回ご紹介したカードの中にも、「18才以上で安定収入があるかた」や「20才以上で安定収入であるかた」など、年齢の制限はかなり低くなってきています。また、年収に関しても特定の金額が記載されていないカードもあるので、「安定した収入」という面を証明できればそれほど審査に通るのは難しくないでしょう。

上記であげた年収や年齢も重要ですが、クレジットカードの審査にはローンや借金の有無なの「クレジットヒストリー(信用度)」が重要になってきます。今までにローンや借金の滞納はないか、現在の借金額は収入に見合っているか、クレジットカードを必要以上に多く発行していないかなどが確認されます。

年齢や収入が低くとも、毎月クレジットカード利用額を支払いができていれば「クレジットヒストリー」が積まれ、ゴールドカードの審査に通りやすくなると言われています。

何歳からゴールドカードじゃないと恥ずかしい?

30代後半~40代になると、「通常のカードでは恥ずかしいからゴールドカードが欲しい」と思う方も多いでしょう。しかし、近年のゴールドカードの審査基準の引き下げや、クレジットカードの多様化によって、ゴールドカードでも年会費無料といった必ずしもステータスを示すためのカードではないものも登場しています。

たしかに、ひと目である程度の社会的信用などがわかるクレジットカードですが、それぞれ目的に合った(ポイントやマイルなど)カードを選んでいる人も多く、あまり気にする必要はないのではないでしょうか?

ゴールドカードでETCカードを発行するメリット

ゴールドカードでETCを発行するメリットとして、「発行手数料や年会費が割引、もしくは無料なるケースがある」という点があげられるでしょう。

カード会社としてはETCカードを自社で発行してもらえれば、それだけ利用額も増えていくので、できるだけ追加発行してもらいたいのが本音です。そんななか、ゴールドカードは一般カードに比べて多く年会費を取っているので、ETCカードの手数料分を還元しようとしてくれるわけです。

ETCカードの手数料分も、ゴールドカードの年会費に含まれていると考えれば、あながち年会費も高く感じなくなるかもしれません。